美国7月批发通胀数据远高于预期,导致股指期货大幅下跌。尽管零售层面通胀有所缓和,但批发价格的快速上涨引发市场对未来成本压力和货币政策收紧的担忧。

7月批发通胀表现异常强劲

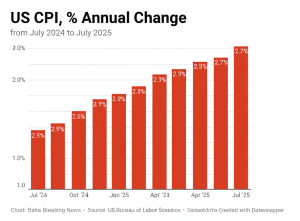

根据最新数据显示,美国7月份核心生产者价格指数(PPI)环比上涨0.6%,为2022年3月以来最大单月涨幅,剔除食品、能源及贸易服务后的最终需求价格也显著上升。这表明制造商和批发商面临的成本压力正在加剧[5]。这与消费者物价指数(CPI)显示的温和上涨形成对比,后者仅小幅上升0.2%,但核心CPI仍从6月的2.9%升至3.1%[1][3]。

进口关税推高成本传导效应明显

关税因素是推动批发价格上涨的重要原因之一。自特朗普政府实施多轮针对中国、加拿大等国商品的新关税以来,美国企业承担了更高进口成本,这些费用逐渐转嫁给终端消费者或中间环节企业。例如家居用品、娱乐产品等类别受影响较大[2][3]。经济学家指出,目前整体关税水平已达到10%,为数十年来最高,将在未来几个月持续推高物价[2]。

股指期货遭遇重挫:市场担忧加剧

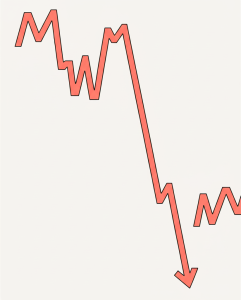

面对意外走高的批发通胀数据,投资者迅速调整预期,股指期货出现明显回落。这反映出市场对美联储可能加快加息步伐以抑制持续性通胀风险的担忧。此外,高企的生产资料价格可能压缩企业利润空间,从而影响上市公司业绩表现,引起资金避险情绪蔓延。

零售端与批发端数据分化背后的逻辑

虽然零售层面的总体CPI增速保持稳定甚至略有放缓,但这主要得益于燃油价格下降及租金涨幅减缓抵消了部分进口商品涨价带来的压力[1][2]。然而,从供应链角度看,上游原材料及中间品涨价往往先于终端消费品反映,因此当前PPI飙升暗示未来几个月零售物价仍有进一步上行风险。

政策展望:美联储面临两难选择

当前美国经济增长放缓迹象明显,而就业市场依然坚挺,美联储在控制通胀与支持经济增长之间权衡艰难。7月份强劲的生产者物价上涨增加了维持紧缩政策必要性的论据,但过快收紧又可能拖累复苏动力。因此,美联储短期内或将采取更加审慎且灵活的方法,同时密切关注后续数据变化以调整利率路径。

—

结语:警惕隐形“滞后”风险,把握投资新机遇

此次7月份美国批发通胀意外走强提醒我们,表面平稳的数据背后隐藏着复杂且动态变化的供需关系。在全球贸易摩擦未完全消退、供应链尚未彻底恢复正常的大背景下,中长期来看输入型成本压力依然存在,对资本市场构成挑战。同时,也为具备定价能力和创新优势的优质企业提供了价值凸显机会。投资者应密切关注宏观政策动向与行业基本面变化,在波动中寻找结构性成长标的,实现资产稳健增值。

資料來源:

[3] www.wbal.com

[4] www.taxtmi.com

[5] www.bls.gov

Powered By YOHO AI