特朗普关税和通胀影响固然引人关注,但华尔街真正的“定时炸弹”却隐藏在更深层的金融结构风险中。历史经验告诉我们,当前市场的高估值、杠杆水平以及资金流动性等因素,才是未来可能引发剧烈波动的根源。

华尔街的高估值迷雾

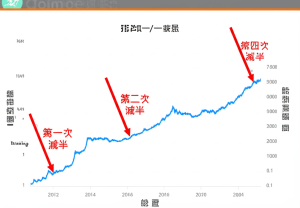

近年来,美国股市屡创新高,尤其是科技股的表现尤为突出。根据华尔街专家分析,尽管估值水平依然偏高,但强劲的企业盈利为股价提供了支撑。这种“盈利驱动的高估值”使得市场看似合理,但也埋下了隐患——一旦盈利增长放缓,估值泡沫可能迅速破裂[1]。

此外,市场的集中度越来越高,少数大型科技股占据了指数的主导地位。这种集中度既是市场结构的必然,也是风险的放大器。历史上,类似的市场集中往往伴随着波动加剧和调整风险。

杠杆风险:华尔街的隐形炸弹

除了估值,杠杆水平是华尔街潜在风险的核心。当前,虽然整体股市市值创新高,但保证金债务(margin debt)也处于高位,显示投资者大量借贷买入股票。历史数据显示,杠杆过高往往是市场崩盘的前兆,因为一旦市场出现调整,强制平仓会加剧抛售压力,形成恶性循环[2]。

这种杠杆风险并非新鲜事物,但在当前低利率环境和宽松货币政策的背景下,投资者更倾向于利用杠杆扩大收益,进一步推高资产价格,增加了系统性风险。

资金流动性与政策预期的双刃剑

市场对未来利率政策的预期也在影响着华尔街的风险格局。投资者普遍期待美联储将采取更宽松的货币政策,这推动了股市上涨。然而,历史经验表明,政策预期的变化往往引发市场剧烈波动。若美联储政策转向收紧,资金流动性收缩,市场可能迅速失去支撑,触发调整[4]。

此外,全球经济环境的不确定性,如地缘政治紧张、供应链问题等,也可能成为引爆点,进一步加剧市场波动。

贸易战与通胀:表象下的次要因素

虽然特朗普时期的关税政策引发了通胀压力,但从历史角度看,贸易战和关税对市场的直接冲击往往是短期且有限的。更重要的是,关税引发的成本上升和供应链调整,已经部分被市场消化。相比之下,市场对估值泡沫和杠杆风险的担忧更为深刻和持久。

通胀的持续性和货币政策的应对,才是影响市场长期走势的关键因素。关税只是通胀压力的一个组成部分,而非决定性因素。

结语:华尔街的隐秘危机

华尔街当前的“定时炸弹”并非来自外部的贸易摩擦或短期通胀,而是深藏于市场内部的高估值、杠杆水平和资金流动性风险中。历史告诉我们,市场的繁荣往往伴随着风险的积累,而这些风险一旦爆发,影响将远超单一政策或事件。

投资者和监管者需警惕这种结构性风险,关注盈利质量、杠杆水平和政策变化,才能在未来可能的市场震荡中保持稳健。忽视这些深层次问题,华尔街的下一次剧烈调整或许就在不远的前方。

資料來源:

[1] www.aol.com

[2] www.aol.com

[4] www.whec.com

Powered By YOHO AI