数字资产时代的金融素养需求

随着数字资产市场的迅猛发展,传统金融体系面临前所未有的挑战与机遇。美国货币监理署(OCC)近日呼吁大幅提升公众对加密货币及相关数字资产的金融素养,强调更新教育策略以保护和引导新兴投资者。这一呼声反映出监管机构对数字经济复杂性和风险性的深刻认识,也揭示了未来银行业与加密领域融合发展的必然趋势。

监管环境变革:为银行参与加密市场扫清障碍

近年来,美国联邦存款保险公司(FDIC)、联邦储备系统(Fed)以及OCC等主要银行监管机构逐步放宽了对银行涉足数字资产业务的限制。2024年4月,这些机构撤销了此前针对加密资产活动发布的一系列限制性声明,不再强制要求银行在开展相关业务前必须获得额外批准。这一举措释放出积极信号,允许传统金融机构在确保风险管理得当的前提下,更自由地提供包括托管、交易执行及稳定币服务在内的数字资产产品[2][3]。

这一政策转变不仅体现了监管层面对区块链技术作为核心金融基础设施地位的认可,也回应了客户日益增长的数字资产需求。然而,尽管规则有所松动,关于是否允许银行将加密货币纳入自身账面持有或开展借贷活动等具体细节仍待进一步明确[2]。

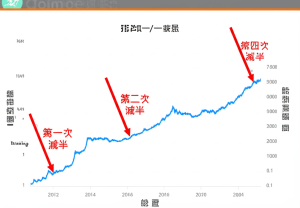

金融素养的重要性:保护投资者免受风险侵害

随着越来越多个人和企业涌入加密市场,其复杂性和波动性也带来了显著风险。OCC强调,仅靠法规约束不足以全面保障消费者利益,更需通过强化教育提升公众理解能力,使其能理智评估投资机会与潜在陷阱[5]。

当前,加密领域存在信息不透明、诈骗频发、技术门槛高等问题,新手投资者尤其容易因缺乏基本知识而遭受损失。因此,推广普及易懂且实用的金融知识成为当务之急。OCC建议:

– 制定针对不同群体特点量身定制的教育方案

– 利用现代传播渠道扩大覆盖面,提高参与度

– 鼓励银行发挥桥梁作用,为客户提供专业咨询与资源支持

这些措施旨在构建一个更安全、更包容且更具韧性的数字经济生态系统[4][5]。

银行业角色转型:从守门人到赋能者

随着政策红利释放,美国各大商业银行开始积极布局数字资产服务,从简单托管到复杂交易解决方案均有所涉及。在此过程中,他们不仅是合规执行者,更承担起推动行业健康发展的责任。一方面,通过完善内部风控体系防范操作风险;另一方面,通过客户教育降低误解和盲目跟风现象,实现双赢局面。

此外,多家大型跨国银企还需兼顾国际合规标准,如巴塞尔委员会规定,以确保全球业务协调一致。这种多维度合规压力促使银企不断创新管理模式,同时推动整个行业规范化进程[2]。

结语:迈向共识驱动的新金融未来

美国货币监理署关于扩展加密货币金融素养的大力倡导,是应对快速变化市场环境的重要举措,也是促进科技与传统金融融合升级的重要一步。在这个充满机遇但又危机四伏的新赛道上,仅靠单一监管难以实现长远稳定发展。唯有通过全民普及科学合理的信息认知,加强各方协作,共同打造透明、公正、安全且富有活力的新型金融生态,才能真正实现技术红利惠及更多人群,为全球经济注入持续动力。

資料來源:

[1] www.regulationtomorrow.com

[3] www.occ.gov

[4] occ.gov

[5] ground.news

Powered By YOHO AI